Elektronický bič na daňové poplatníky by mohl zmírnit

Ostudné pokuty za nedodržení elektronické podoby daňového podání, dosud vznikající automaticky ze zákona, by se mohly snížit na polovinu a už by se nemusely týkat těch, kteří si datovou schránku zřídili dobrovolně.

Současná situace kolem eGovernmentu a digitalizace veřejné správy mi v něčem připomíná snahu roztlačit nejedoucí auto se zataženou ruční brzdou: stát se na jedné straně snaží popularizovat své kroky a přimět občany a firmy k většímu využívání nových možností (viz třeba tyto výdaje na reklamu eGovernmentu či volání po větší propagaci datových schránek).

Na straně druhé ovšem dlouhodobě koncipuje vše tak, aby to přinášelo výhody především veřejné správě jako takové. Naopak pro občany a firmy z toho vznikají spíše nové povinnosti, místo nových možností. Často i s nemalými pokutami za nedodržení těchto povinností.

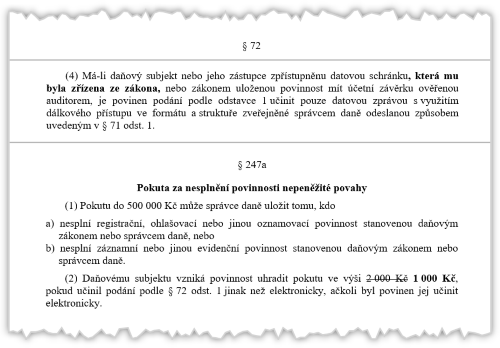

Asi nejdrastičtější je to u (fyzických i právnických) osob, které si nechaly zřídit datovou schránku dobrovolně – a tím se i na ně začalo vztahovat ustanovení § 72 odst. 4 zákona č. 280/2009 Sb. daňový řád. Podle něj musí všichni držitelé (zpřístupněných) datových schránek činit konkrétní druhy daňových podání (blíže vymezené v § 72 odst. 1 daňového řádu) již výhradně elektronicky. Nikoli ovšem „jakkoli elektronicky“, ale jen tak, jak si správce daně předepíše:

datovou zprávou s využitím dálkového přístupu ve formátu a struktuře zveřejněné správcem daně odeslanou způsobem uvedeným v § 71 odst. 1

Reálně tedy buď přes aplikaci EPO, nebo skrze datové schránky. Nikoli třeba e-mailem. Ale hlavně: pokud snad této své povinnosti nedostojí, dostávají za každé jednotlivé nedodržení pokutu ve výši 2000 Kč.

Drastické mi na tom přijde i to, že udělení pokuty není na zvážení příslušného správce daně. Pokuta vyplývá automaticky ze zákona, konkrétně z § 247a odst. 2 daňového řádu, takže ji vlastně nejde ani prominout, ani neuložit:

Daňovému subjektu vzniká povinnost uhradit pokutu ve výši 2000 Kč, pokud učinil podání podle § 72 odst. 1 jinak než elektronicky, ačkoli byl povinen jej učinit elektronicky.

Kolik takovýchto pokut bylo skutečně uloženo (přesněji: kolik jich vzniklo, když se neukládají, ale rovnou „vznikají“), popisuje tento článek. Podle něj to za rok 2017 bylo 9275 pokut, přičemž zdaleka nejvíce (5280) jich bylo za „ne-elektronicky“ podaná přiznání k dani z příjmu fyzických osob.

Lze se pak divit tomu, že si dobrovolné zřízení datové schránky raději pořádně rozmyslí i ti, kteří by jinak rádi komunikovali s veřejným sektorem elektronicky? A že takovéto „elektronické biče“ dokáží opravdu významně ovlivnit pohled veřejnosti na celý eGovernment?

Před automatickou pokutou alespoň výzva k nápravě

Na celé věci je nepříjemné i to, že automatické pokuty mnohdy „vznikají“ bez toho, aby podávající vůbec dostal možnost opravy, resp. výzvu k nápravě vady svého podání (pokud jej měl podat elektronicky, ale podal jej v listinné podobě).

Obecně sice platí pravidlo, že nedodržení elektronické podoby je vadou podání, a podávající je vyzýván k opravě. Nicméně § 74 odst. 4 daňového řádu toto pravidlo obrací a říká, že pokud je jedinou vadou nedodržení elektronické podoby, správce daně hledí na podání jako na bezvadné (tj. přijme ho a zpracuje) a žádnou výzvu k opravě neposílá. Asi aby s tím neměl moc práce a nemusel čekat na případnou opravu. A podávajícímu rovnou „vzniká“ povinnost uhradit onu dvoutisícovou pokutu.

Celé toto obrácení pravidla, kvůli kterému podávající nedostává žádnou výzvu k nápravě, ale platí jen u těch konkrétních podání, která správce daně podle zmiňovaného § 74 odst. 4 explicitně vyjmenuje (v seznamu, který zveřejní). Takže je na jeho rozhodnutí, kde podávajícím dá šanci na opravu, a kde nikoli.

Ještě počátkem roku 2017 byla na tomto seznamu i přiznání k dani z příjmu fyzických osob, kde k problémům s nedodržením elektronické podoby docházelo nejčastěji (viz oněch 5280 pokut za rok 2017, zmiňovaných v citovaném článku). Stejně tak přiznání k dani z nemovitých věcí.

K 1. 8. 2017 ale správce daně vydal novou verzi seznamu, ve které již zmíněná dvě podání (přiznání k dani z příjmu fyzických osob a k dani z nemovitých věcí) nejsou obsažena – a tím se u nich otevřela možnost nápravy ještě před „vznikem“ pokuty:

Poplatníci, kteří podají Přiznání k dani z příjmů fyzických osob a Přiznání k dani z nemovitých věcí jinak, než elektronicky, ačkoliv mají tuto povinnost, budou nově nejprve vyzváni k nápravě, a až pokud svou chybu nenapraví, budou pokutováni.

V roce 2018 se to projevilo významným poklesem skutečně vzniklých pokut u těchto dvou druhů podání (viz odkazovaný článek). Nicméně u ostatních druhů podání se fungování a tvrdost „elektronického biče“ nijak nezměnily.

S čím přichází novela daňového řádu?

Významnější změny slibuje až novela daňového řádu, jejíž návrh se nedávno objevil ve veřejné části knihovny eKlep. Jde o konkrétní podobu legislativních úprav, které resort nedávno představil, v rámci znovuoživeného projektu MOJE daně.

Součástí navrhovaných úprav je i změna výše popisovaných povinností činit konkrétní daňová podání elektronicky (a v předepsaném formátu):

- nově by se tato povinnost měla týkat jen těch držitelů datových schránek, kterým byly jejich schránky zřízeny ze zákona. Nikoli již těch, kteří si je zřídili sami a dobrovolně, tj. na žádost.

- pokuty, vznikající automaticky (ze zákona), by měly klesnout na polovinu. Tedy z 2000 Kč na 1000 Kč.

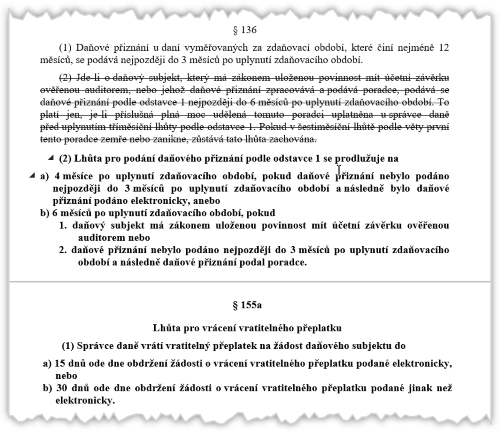

Následující obrázek ukazuje tyto změny, zapracované přímo do příslušných paragrafů (nově přidaný text je tučně).

Kromě takto zmírněného „elektronického biče“ pak návrh přeci jen počítá s určitým „cukrem“ neboli s určitým zvýhodněním pro ty, kteří budou svá daňová podání činit elektronicky, ať již povinně, či dobrovolně:

- lhůta pro podání daňového přiznání (dnes: do konce března) se má prodloužit o jeden měsíc (tj. do konce dubna), pokud je podání učiněno elektronicky.

- lhůta pro vrácení přeplatku se při podání žádosti elektronicky má zkrátit z 30 dnů na 15 dnů.

Ostatní tak má zůstat beze změny: pro ty, kterým byla datová schránka zřízena povinně (tj. ze zákona), by nadále trvala povinnost činit příslušná podání (vymezená v § 72 odst. 1 daňového řádu) v elektronické podobě. S automaticky vznikajícími pokutami (byť v poloviční výši) v případě nedodržení této povinnosti, a s výzvou k nápravě, či bez ní – podle toho, zda je příslušné podání na seznamu, či nikoli.

Zdůrazněme si ale, že vše je zatím jen návrhem na samém počátku dlouhé cesty ke schválení a nabytí účinnosti. A na této cestě se může ještě mnohé stát. Včetně velkých změn i úplného zastavení a „spadnutí pod stůl“.

Jaké je zdůvodnění?

K hodnocení výše popsaných změn, které novela hodlá přinést, je dobré se seznámit i s tím, jak to vidí předkladatelé a jak to popisují v důvodové zprávě. Celkově to shrnují následovně:

Navrhovaná právní úprava je postavena na koncepci podpory elektronizace cestou podpory uživatelů elektronické formy komunikace, nikoliv na koncepci veřejnoprávní represe. Z tohoto důvodu je zúžena povinnost podávat elektronicky ve stanoveném formátu a struktuře v případě osob, které mají zpřístupněnou datovou schránku, pouze na osoby, které datovou schránku mají zřízenou na základě zákona. Tato úprava, byť na první pohled vypadá jako ústup od státem požadované elektronizace, je de facto podporou rozšíření užívání datových schránek, jelikož zřízením datové schránky daňový subjekt automaticky nezískává povinnost podávat formulářová podání elektronicky, a to pod hrozbou sankce, což bylo veřejností vnímáno značně negativně. Zároveň je snižována výše sankce na polovinu pro daňové subjekty, v jejichž případě tato povinnost zůstává zachována.

No, osobně bych se přikláněl spíše k tomu „ústupu od státem požadované elektronizace“, což mi samo o sobě přijde docela příznačné: nemluví se o státem nabízené, či státem propagované elektronizaci – ale rovnou o státem vyžadované elektronizaci. Navíc jde jen o mírný ústup, protože ona „veřejnoprávní represe“ zde zůstává a jen se trochu omezuje její míra: pro držitele datových schránek, zřízených ze zákona, zůstávají elektronická podání nadále tvrdě vyžadovanou povinností, nikoli dobrovolně volenou možností. A nově chystaného cukru (podle mého názoru) rozhodně není dostatek na to, aby kompenzoval hořkou pachuť z celkového přístupu k elektronizaci, resp. digitalizaci.

Změn se dočkají i daňové informační schránky

Když už jsme v tomto článku nakousli novelu daňového řádu, související s projektem MOJE daně, je vhodné se zmínit alespoň stručně o jejím hlavním záměru – kterým je rozšíření možností elektronické komunikace mezi daňovými poplatníky a správci daně. Předkladatelé to popisují jako jakýsi „online finanční úřad“:

Stěžejní součástí novely je legislativní ukotvení online finančního úřadu, díky němuž si poplatníci snadno vyřeší své daňové povinnosti z pohodlí domova nebo kanceláře.

Základním stavebním kamenem by měly být daňové informační schránky (zkratkou DIS). Pozor, nepleťme si je s datovými schránkami, protože jde o něco dosti jiného – i když určité vzájemné souvislosti zde jsou již dnes. Například v tom, že držitelům datových schránek jsou už od roku 2014 tyto daňové informační schránky zřizovány automaticky, ze zákona.

Nicméně dosud jsou daňové informační schránky (DIS) pouze jakýmsi „pasivním kukátkem“ daňového poplatníka do toho, co o něm správce daně ví a eviduje (podrobněji). Může se podívat na stav svých daňových účtů či na přehled „svých“ písemností a najde zde např. i svůj daňový kalendář. Nemůže ale skrze svou daňovou schránku nic aktivně dělat – například podávat přiznání, komunikovat se svým správcem daně atd.

A právě to by se mělo změnit: předkládaná novela chce z daňové informační schránky udělat aktivně využitelný nástroj. Takový, ze kterého by daňový poplatník mohl činit podání vůči svému správci daně a do kterého by správce daně mohl poplatníkovi také doručovat. Včetně dalších funkcí, souvisejících s daňovou agendou (jako je např. aktivní upozorňování poplatníka na termíny, předvyplňování některých údajů u nových podání apod.).

Důležité přitom je, že takto naznačené využití budoucích daňových informačních schránek by mělo být dobrovolné. Mělo by tedy jít o možnost, a nikoli povinnost. A to jak ze strany daňových poplatníků, tak vlastně i ze strany správců daně – kteří by podle svých technických možností mohli, či naopak nemuseli využívat různé možnosti budoucích daňových informačních schránek, například pro doručování daňovým poplatníkům. Pravdou totiž je, že jak podávání, tak i doručování skrze budoucí daňové informační schránky vlastně dubluje funkcionalitu již existujících datových schránek. Což ostatně konstatuje i důvodová zpráva k novele:

Paralelně k elektronickému doručování do datové schránky se zavádí možnost doručování do daňové informační schránky. Jedná se o způsob, který bude záviset na technické vybavenosti správce daně, tj. lze předpokládat, že nebude využit správci daně menších agend, a v obecné rovině by měl spíše datové schránky doplňovat, nikoliv jim konkurovat. Zároveň se však jedná o alternativu pro všechny daňové subjekty, kteří si nechtějí z libovolného důvodu datovou schránku zřídit či zpřístupnit.

Ale znovu: vše je teprve ve fázi legislativního návrhu, aktuálně v meziresortním připomínkovém řízení. Takže se toho ještě může hodně změnit.